高配当の米国株ETFとして人気のSPYD。

様々な意見がありますが、近年は両学長や、FIREを達成した穂高さんなどの影響もあって、人気が高まっているETFと言えます。

しかしながら、両学長や、FIREを目指す人、Twitterでの投資家に押されて、ノリで投資してしまってSPYDを購入してしまった人もいるのではないでしょうか。

この記事では、SPYDが本当にいい投資先なのか? という疑問について徹底的に答えていきます。

参考にするのは以下の記事。

非常に興味深い内容だと思ったため、この記事を丁寧に翻訳・要約しております。

SPDYに興味のある方は、ぜひ最後までご覧ください

SPYDは長期投資として優れた投資先であるのか?

✔ポイント

★SPYDは、投資家が株式市場の3倍を超える平均配当利回りの大型株にアクセスするオプションを提供します。 ★2020年11月のCOVID-19ワクチンの発表以来、SPYDはS&P500を上回っています。 ★ただし、今後数か月または数四半期で、米国におけるインフレが弱まり、SPYDのアウトパフォーマンスが終了すると予想しています。 ★SPYDが優れた長期投資であるかどうかは、自分の目標に大きく依存します。

SPYDは、現在の市場において、収入を生み出すための堅実な手段であるといえそうです。

まず押さえておくべきことが一つあります。

それは、配当成長投資と高配当投資は、2つの異なる投資哲学ということ。

前者は当然のことながらグロース株投資と似ているところが多く、後者はバリュー投資と似ています。

配当成長投資……配当金を毎年増配していくような企業に投資をすること。

この記事では、高配当の株を買う投資を「配当成長投資」と「高配当投資」に分けているジェイ!

原則として、高い配当金は低い評価(PER)と結びつくことが多いです。

これは、まさにSPYDに言えることでもあります。

SPYDの配当利回りはSPYの約3.5倍でありますが、PERはSPYの70%未満です。

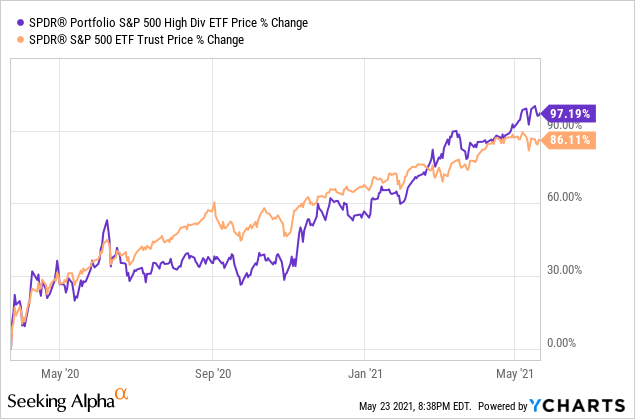

市場が回復し始めた際、SPYDは一般的に振るいませんでした。しかし、ワクチンの発表が市場の軌道を完全に変えました。

テック系の成長株はパフォーマンスが低下し始め、高利回りのバリュー株はアウトパフォームし始めたのです。

SPYDは、米国におけるインフレの圧力が持続し、金利が上昇している限り、アウトパフォーマンスを続ける可能性があります。

しかし、インフレは今年の終わりを過ぎてしまったら持続しないでしょう。(と私は予想します。)

したがって、SPYDのアウトパフォーマンスはあと数か月しか続かない可能性があります。

繰り返しになりますが、長期的な視野を持つ、配当金志向の投資家にとって、SPYDの大型株の高利回りの組み合わせは、安定した所得を生み出すための優れた、かつ便利な方法です。

一方、リターンを追い求める投資家にとって、見通しはそれほど楽観的ではありません。

これは主に、今後数か月でインフレの流れが変わる可能性があるためです。

この点を少し掘り下げていきましょう。

SPYDの基本

SPYDは最大のETFではありませんが、急速に成長しています。

運用資産は現在44億ドルにのぼります。

2021年初の運用資産は24億ドル弱でしたが、2020年6月には20億ドル弱でした。

言い換えれば、昨年、SPYDへの純流額は運用資産を2倍以上に増やしました。

実際、現在の運用資産は、パンデミックの直前の2倍です。

2020年2月にCOVID-19が発症する前に、運用資産は約22億ドルのピークに達しました。

運用手数料は0.07%であり、利用可能な最も低コストの配当ETFの1つとなっています。

これは、元本の価値を維持しながら最大の収入を生み出そうとしている投資家にとって大きなプラスでしょう。

SPYD構成株の選ばれ方

SPYDについて、さらに詳しく見ていきましょう。SPYDは、以下の手順で構成する株を選んでいきます。

- S&P500に含まれている

- 配当金を支払っている

- 過去12か月の配当に基づいて、最高利回りの上位80銘柄に含まれている

- 以下(5~7の手順で)リバランスが適用される。(年に2回)

- 80銘柄中の、配当上位80%以内にランク付けされたすべての株(64銘柄=80×80%)が、SPYDに自動的に選択されます。

- 目標株数(80株)の上位120%以内にランク付けされた現行に組み込まれている株は(96銘柄=80×120%)、目標株数(80株)に達するまで、ランキング順にSPYDに組み込まれます。

- この段階でまだ目標株式数(80株)に達していない場合は、80株に達するまで、ランキング上位から順にSPYDに組み込まれます。

以上のような手順を経て、SPYDを構成する株が選択されます。

そして、構成銘柄は半年ごと(1月末と7月末)にリバランスされ、リバランスのたびに均等に分けられます。

Webサイトで表示される比率が、各銘柄均等に1.25になっていない理由は、最後のリバランス以降のパフォーマンスが比較的高いか低いためです。

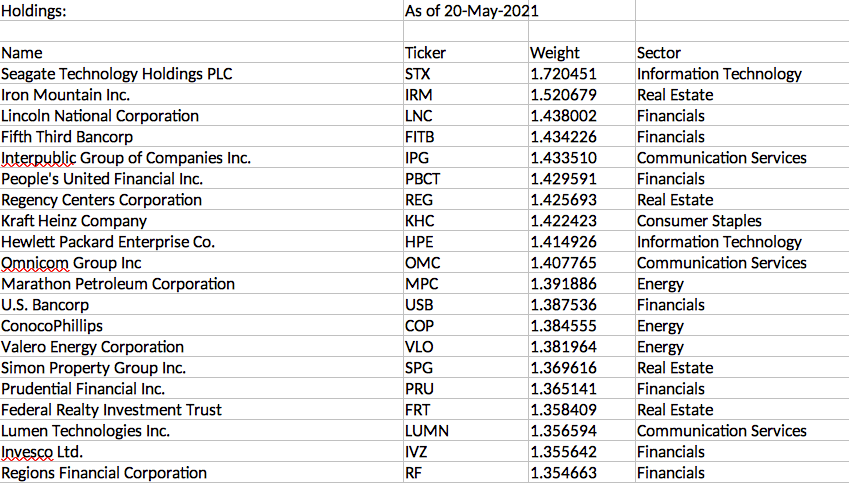

SPYDトップ20ホールディングス:

80の銘柄が組み込まれている場合、各リバランス後の各保有の正確なそれぞれの株式比率は1.25%である必要がありますが、ファンドは常に正確に80の株式を保有しているわけではないです。

実際、現在は計78株を保有しています。

また、SPYDの持ち株の平均時価総額は476億ドルですが、SPDR S&P 500ETFの平均時価総額は4,944億ドルです。

これは、SPYDの特徴のでもあります。

S&P500の平均時価総額をもたらす非配当の、大型株はSPYDからは除外されてしまいます。

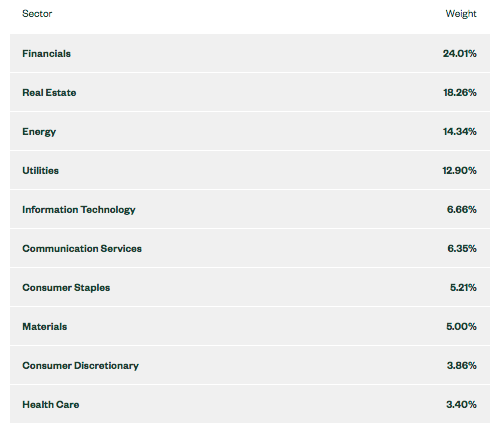

したがって、「情報技術」セクターがSPYDの7%未満を占めるのに対し、SPY(S&P500)は26%を超えることがわかります。

高配当ETFの最大のセクターは金融であり、78の持ち株のうち10が銀行であり、残りの金融株は保険会社、証券会社、投資会社です。

S&P500かつ高配当銘柄なので、金融株が多い。

不動産、エネルギー、および公益事業の一般的に高利回りのセクターは、政治・経済に強く影響を受けます。

金利の上昇はインフレ率の上昇と相関する傾向があり、石油とガスの価格の上昇とも相関する傾向があるため、エネルギーセクターは、金利上昇の間接的な受益者になります。

先に述べたように、インフレ率の上昇は2021年の秋または冬を超えて持続することはないと私の見解です。

私のマクロ的な見解が多かれ少なかれ正しいことが証明されれば、SPYDのアウトパフォーマンスは、特にワクチンの発表以来のフィナンシャルとエネルギーセクターの優れたパフォーマンスを考慮すると、今後数か月で止まる可能性があります。

ただし、ポートフォリオは7月末にリバランスされるため、これはSPYDにとって必ずしも悪いことではありません。

しかし、私が予想しているように、SPYDのアウトパフォーマンスが止まったとしても、それでも投資家にとって、SPYDは適切な投資手段である可能性があります。

なぜでしょうか?

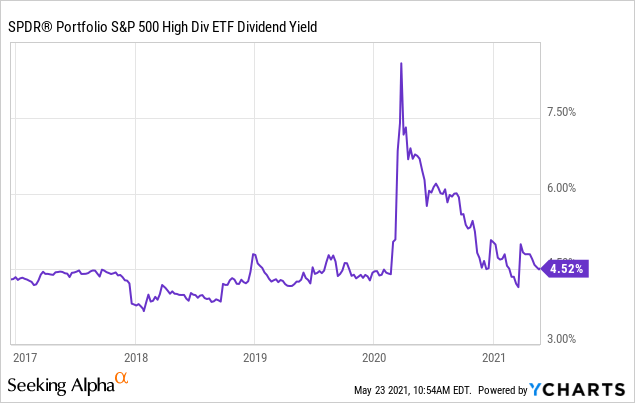

SPYと比較した場合、SPYDは3倍以上の配当収入を生み出すからです。

SPYDの12か月の配当利回りは、SPYの1.34%に対して、4.54%です。

配当利回りだけで判断すると、SPYDはおおよそかなり評価されています。

コロナショックで株価が下がったため、2020年は一時的に配当金の割合が跳ねあがっている。

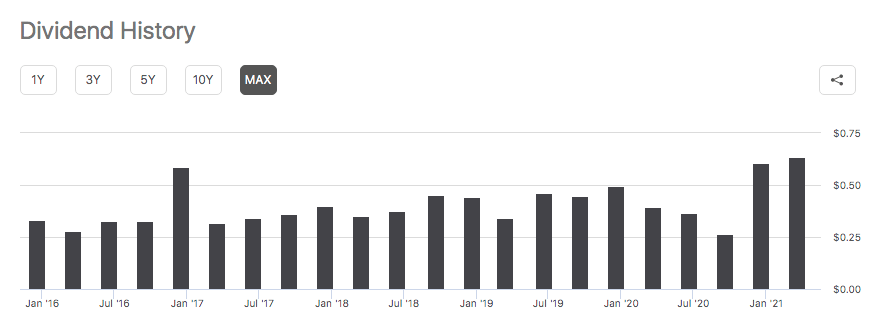

またETFの配当支払いスケジュールは、3月、6月、9月、12月です。

時間の経過とともに、年間配当金の支払いは徐々に増加しています。

基本的に増加傾向にある

SPYDは、そのETFの特性から、グロースよりもバリュー株のとの関連がはるかに多くなります。

SPYDの現在の株価収益率(PER)は15.17倍ですが、SPY(S&P500)の株価収益率(PER)は21.94です。

さらに、SPYDの株価純資産倍率(PBR)は1.83倍ですが、SPYの株価純資産倍率(PBR)は4.3倍です。

そして、SPYDを構成している銘柄の推定3〜5年の利益成長率は、SPY(S&P500)の16.7%に対して、8.4%です。

それでも、8.4%の利益成長率と4.5%の配当利回りは、12.9%の推定総収益に相当します。

結論

✔SPYDは、安定した高利回りの配当金を求める投資家には良い ✔トータルリターンは、(状況にもよるが)S&P500を劣後するだろう ✔2021年の後半からは、低インフレ率・低金利のため、金融セクターやエネルギーセクターがあまり振るわないため、それらが多く組み込まれているSPYDのパフォーマンスも落ちるかもしれない

SPYDは自分のポートフォリオにとって良い長期投資なのでしょうか?

答えは、投資家のゴールによります。

多様な株式から安定した高利回りを求める所得投資家にとって、SPYDは素晴らしい選択肢です。

4.5%の配当利回りはS&P 500の利回りの3倍以上であり、配当の伸びは時間の経過とともに成長し続けるはずです。

しかし、リターンを求める投資家にとっては、あまり良い選択肢ではないかもしれません。

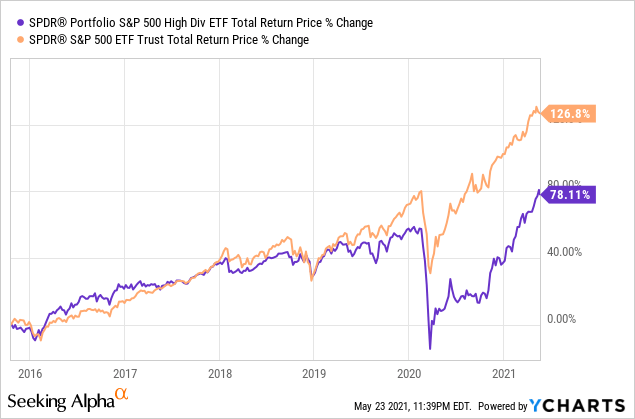

結局の、2020年11月初旬にワクチンが発表されて以来のSPYDのアウトパフォーマンスは、SPYに追いつくのにほとんど役立っていません。

S&P500には、まだはるかに遅れをとっています。

オレンジ:SPY(S&P500)

2020年11月以降、SPYDはS&P500をアウトパフォームしているが、まだS&P500に追いつくためにははるかに遠い。

終わりに

これまで以上に大きな中央銀行の介入、債務超過、人口減少による、低インフレと低金利の世界では、金融およびエネルギー部門はおそらくアウトパフォームしないでしょう。 。

それでも、利回りが高いため、これら2つのセクターはおそらくSPYDのポートフォリオの大部分を占め続けます。

SPY(S&P500)は2021年の後半にSPYDを上回る可能性が高いと思います。

しかし、配当金を求める資家にとって、安定した、信頼できる、着実に成長している収入の方が、アウトパフォームよりも重要でしょう。

SPYDはS&P500をアウトパフォームしないでしょうが、おそらく確実に、高い利回りで配当金を提供します。

個々の投資家は、自分の個人的な目標を決定し、SPYDがその目標のために使えるのかを、改めて熟慮する必要があると思います。

コメント