「FIREについて知りたいな……日本人で達成した人っているのかな?」

「僕はサラリーマンだけど、いったいどうしたらFIREを達成できるのだろう……」

この記事はFIREを達成したい人、あるいは少しでもアーリーリタイヤに興味がある人、資産運用について詳しく知りたい若い人、に向けて書いています。

紹介する本はこちらです。

本気でFIREをめざす人のための資産形成入門 30歳でセミリタイアした私の高配当・増配株投資法」_**

日本でFIREと言えばこの人、穂高唯希さんの著作です。

30歳でセミリタイア(FIRE) した著者の実践した資産形成の話です。

給料の8割を高配当株式に毎月つぎ込んだことでセミリタイアを達成しています。その方法を簡単に紹介します。

本書は5つのチャプター(章)に分かれています。それぞれ見ていきましょう。

三菱のエリートサラリーマンなのに、白湯を飲んでいた人だジェイ!

著者が早期セミリタイアをめざし投資手法を確立するまで

著者が早期セミリアタイヤを決意したのは、三菱グループの企業に入社した初日。社会人になり、周りにあわせ同じことをし「普通にしなければならない」ことに違和感があったそうです。

ただ、穂高さん自身はサラリーマンとしてのすべての経験に感謝している、ということはブログでも述べられています。会社こそ「豚舎」と呼んでいますが……笑

穂高さんは、日本の教育制度や、大学を終わったらすぐ就職するような社会体制にも疑問を持っていました。

もっと自由に生きていいのに。大学卒業後に留学してもいいし、高校を中退して企業してもいい、30歳で世界を旅してもいい。一日を楽しく大事に生きたい。

そこから彼は自由に生きるための方法(自由になるためにfireする方法)を考えはじめました。

22歳ごろにFXを始めますが、24時間常に気になり精神的に消耗してしまったようです。そして彼は一つの結論を得ます。

FXは、長期的にプラスに持っていくことが不可能。

違う方法を考え、たどり着いたのが「収入の8割を株式買付にまわす方法」です。

①節制して、②投資に使えるお金を増やして、③継続的に入金する、という、投資における鉄の基本パターンです。

株式には配当金(株を保持することで得られるお金)があるため、市場をつねにチェックしなくても株を保有しているだけで配当金が振り込まれます。

彼はここから定期的な不労所得が得られると考え、高配当株・連続増配株をひたすら買い続けました。

ちなみに、配当金は企業が決めるので、配当金を出さない企業もあります。(例えば、Googleは配当金を出しません。なぜなら、配当金を出すお金を事業に回して、Googleの価値を高めたほうが、結果的に株価も上がって株主も得をする、とGoogle自身が考えているからです。)

ポイント

✔毎月、手取りの8割を株に充てる ✔支出を最適化する(節制する) ✔高配当株を買い続ける

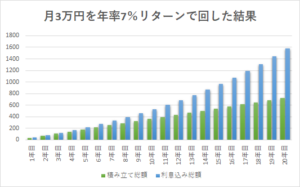

この方法であれば、株が増えるほど、配当金も増えていきます。

例えば、4000万ほどあれば毎月13万程度の配当金が貰える可能性があります。(利率4%程度の場合)

支出を最適化し、高配当・連続増配株投資をひたすら続けよう

それでは具体的な投資方法についてみていきましょう。

高配当株は、配当利回りが高い株を指します。

高配当株・配当金のメリット

1⃣手間がかからない ・一度株を買ってしまえば持っているだけで配当金が入って くる ・米国なら四半期、日本なら半期に一回のペースで配当金が入ってくる ・いくつかの企業を組み合わせることで、毎月配当金が入るようにできる 2⃣再現性が高い ・高配当株を買い続けるだけでいいので、再現するのが簡単 3⃣不労所得の可視化になり、経済的自由の達成具合が明確 ・「配当金>生活費」を成り立たせる ・生活に必要な配当金の計算が容易 4⃣出口戦略を考える必要性が基本的に生じない ・配当金で現金収入があるため、株を売って現金化する必要がない。保有するだけでOK 5⃣時間とともに積み上げることができ、相場局面に関わらずモチベーション維持になる ・株価が下がっても心配はいらない。むしろ、高配当株を買いますチャンス 6⃣配当利回りがクッションになり、株価下落の際に下がりにくい ・高配当株は一定数、売らずに保持する人がいるので下落の局面でも、ほかの株に比べると下落幅が緩和する可能性がある

株価が上がっても下がっても売らない

配当金をもらい続けるには、株式を保有し続けること。そのため、株価が上がり・下がりに一喜一憂せず、見守りましょう。

特に株価が下がり始めると「もっと下がるのでは?」と安い値段で損切り(損しても株を手放す行為)をしてしまいがちです。

長期保有すると決めて、日々の株価変動に踊らされないようにしましょう。

過去の情報から見ると、日本株は20年保有、米国株は15年保有で元本割れのリスクはほぼなくなります。(元本割れは、支払った額よりリターンが下がってしまうことを言います)

高配当株・連続増配株への投資には米国株一択!

高配当株投資をするなら、日本株より米国株を選ぶべきです。

日本の全産業の営業利益率(企業の利益率)は3.4%です。これに比べて米国の主要企業で、20〜50%もの営業利益を出している企業があります。

例えば、2019年における過去3年間の平均営業利益率

アルトリア・グループ(たばこ):50.2%

アッヴィ(製薬):32.1%

ジョンソン・エンド・ジョンソン(製薬・医療・ヘルスケア):24.5%

『本気でFIREを目指す人のための資産形成入門』本文より引用

これらの企業はいずれも高配当を出している企業ですが、利益率が高いですね。当然です。だって配当は利益から出されるのですから。

米国には50年以上連続増配している企業が多々あります。

3M Company(60年以上増配)

ジョンソン・エンド・ジョンソン(50年以上増配)

コカ・コーラ(50年以上増配)

『本気でFIREを目指す人のための資産形成入門』本文より引用

など。

日本にも10年以上増配している企業があります。が、その数は米国と比べて圧倒的に少ない!

だからこそ、高配当株投資なら米国株なのです。

お金自動発生マシンを組み立てよう

まずは証券会社を選びます。選ぶ基準は手数料が安いところ。著者のオススメは以下の3つ。

・SBI証券 ・楽天証券 ・マネックス証券

銘柄数や注文方法に違いはあれど、上記3つであればそれほど大差はありません。特徴は次の通り。

・SBI証券:為替手数料が安い、自動積立サービスがある ・楽天証券:楽天ポイントがたまる ・マネックス証券:取り扱い銘柄が多い

つみたてNISA・一般NISAの活用

つみたてNISA・一般NISAを活用してみましょう。3つに関連していることは投資であり、メリットは節税です。

私達は給料など、お金を得るときに税金がかかります。株も儲けた金額に対して税金がかかります。投資だけど税金が免除されるサービスが「つみたてNISA・一般NISA・イデコ」です。

例えば、株で100万円利益がでた場合、20%程度税金で引かれ、80万円が手元に残ります。NISAの場合、税金が免除され100万円がそのまま残ります。税金20%は大きいので活用しない手はないです。

つみたてNISAとイデコは投資信託(株のプロにお金を渡し代わりに株運用する仕組み)、一般NISAは株売買(ETF含む)、投資信託が対象になります。(ETFについては後述します)

| 制度名 | 一般NISA | つみたてNISA |

| 投資方法 | 普通買付・積み立て買付 | 積み立て買付 |

| 対象商品 | 株式(ETF含む)、投資信託 | 投資信託(一部ETF) |

| 非課税投資枠 | 120万円(年) | 40万円(年) |

| 非課税投資期間 | 5年間 | 20年間 |

| 途中引き出し | 可能 | 可能 |

つみたてNISAと一般NISAはどちから一方を選ぶ形になります。(両方同時には使えません)

NISAやイデコは証券会社を通して買えるので、上記で説明した楽天証券、SBI証券、マネックス証券で買えます。

✔つみたてNISA:20年間じっくりコツコツ定期的に貯めます(長期型)

✔一般NISA:個別株やETFなど自分の好きな株の売り買いを積極的に行いたい人向けです(短期〜長期型)

イデコは、NISAとは別の制度になります。そのためNISAと併用して運用できます。

イデコの特徴としては「つみたてNISA」と同じように、つみたて式ですが60歳まで引き出せません。(つみたてNISAは途中で引き出せます)

が、メリットがいくつかあります。

✔積立金額がすべて「所得控除」になる。所得税・住民税の節税 ✔運用で得た定期預金利息など利益が非課税 ✔受け取るとき「公的年金等控除」「退職所得控除」の対象

米国のETFを買うのが一番簡単

特に買いたい株がない!そんな方には米国ETFをオススメします。

ETF(Exchange Traded Fund)とは、上場投資信託のことです。ETFのメリットは幅広い銘柄に分散投資できる点です。

例えば、持っている株の会社が倒産した場合、株は紙くずになります。ですがETFの場合、数十〜数百の会社に分散投資しているため、その内1つの会社が倒産しても、大きな損益を被るリスクが減ります。

ETFには「日本株への分散投資」「米国株への分散投資」「全世界企業への分散投資」など様々な種類があります。

ETFは、分散投資して運用している企業があるため、運用代(手数料)があります。運用成績が良く(右肩上がり)、手数料が少ないETFを選びましょう。

ETFメリット

- 分散投資できる

- 運用を任せられる(企業の動向や経済を調べなくても勝手に運用してくれる)

ETFデメリット

- 個別銘柄は選べない

- 手数料がかかる(但し、ETFの手数料は安い。デメリットにならないくらい。かかるといっても日本の投資信託の10分の1の手数料なんてザラにある)

書籍では3つの資産運用会社がオススメされていました。

ブラックロック

ザ・ヴァンガード・グループ

ステート・ストリート

『本気でFIREを目指す人のための資産形成入門』本文より引用

著者の具体的なオススメETFは以下です。いずれも高配当ETFとなっております。

- VYM:ブラックロック

- メリット:運用期間が長く、実績がある。値動きは相対的に小さくなりえる

- デメリット:配当は最大化しにくい

- HDV:ザ・ヴァンガード・グループ

- メリット:財務良好な銘柄が多い

- デメリット:銘柄やセクター(ジャンル)に偏りがある

- SPYD:ステート・ストリート

- メリット:配当を最大化しやすい

- デメリット:運用期間が短い、値動きが相対的に大きくなりえる

ETFを評価するポイント

- 設定日・過去株価下落率

- いつから運用して、どのくらい下がったことがあるか。リーマンショックやコロナショックの際の下落幅はどれほどか。

- 銘柄数(分散度合い)

- 数十〜数百とETFにより分散度合いが違う

- 極端に少ないと株価の振れ幅が大きくなる、倒産したときのリスクも高い

- 経費率(手数料水準)

- 手数料は安い方がいい

- 購入時、保持どちらも手数料がかかる

- 過去設定来リターン・株価推移

- 今までの株価推移を確認する(リーマンショックなど低迷したときはあるが、そこから回復しているか。など)

- 連動する指数から著しく乖離しているか

- 通常、特定の指数に連動するように運用するが、そこから乖離(差がある)場合は要注意

- 配当利回り(分配利回り)

- ETFにより利回りは異なる

- 資産運用会社・流動性

- 米国株の場合、資産運用会社が倒産してもDTCという形で顧客の資産は保全される

- 流動性は売買の量で、量が多いほど売買時の価格変動は少なく、量が少ないほど売買時の価格変動は大きくなる

- 構成銘柄

- どのような銘柄でETFが構成されているか

- IT関連が多い、高配当株が多い。など各ETFには特徴がある

- セクター構成

- 米国では11つのセクターに分かれている。セクター間に偏りがあるか。

- 生活必需品、ヘルスケア、公益事業、情報技術、資本財、エネルギー、通信サービス、一般消費財、金融、素材、不動産

投資信託、ETFの仕組みはほぼ同じで、プロに運用を任せるスタイルです。2種類の買い方があると思ってください。一般的にETFの方が手数料が安いと言われています。

また、投資信託は自動積立があるのに対して、ETFは自動積立がない場合が多いです(証券会社に寄ります)。

要約4. お金自動発生マシンを強化する

もちろん、投資とはこれだけではありません。

一攫千金を夢見ることができるのが、個別株投資。魅力は以下になります。

✔市場平均を上回るリターンを達成できる可能性を秘めている

✔高配当の個別株に投資することで、配当収入を得やすい

✔単純に楽しい

著者は「配当金>生活費」を達成するため、ポートフォリオ(株の内訳)の90%以上を高配当株(個別株・ETF・リート)にしていました。

①サラリーマンを辞めたあとも配当金を再投資することで、キャッシュフローを増やしていく。

月々の余資で株式購入☞

②月例配当金の増加☞

③月々の余資が増加☞

④増加した月々の余資で株式購入☞

⑤月例配当金がさらに増加☞

⑥月々の余資がさらに増加☞④に戻る。

というループにできます。

著者が投資していた銘柄

ジョンソン・エンド・ジョンソン

アッヴィ

アルトリア・グループ

ベライゾン・コミュニケーションズ

AT&T

サザン・カンパニー

デューク・エナジー

エクソンモービル

ロイヤル・ダッチ・シェル

アイ・ビー・エム

『本気でFIREを目指す人のための資産形成入門』本文より引用

上記の銘柄で著者が注目しているのは以下の点。

- 配当再投資込みの過去のトータルリターン実績

- 利回りが良くてもトータルリターンがマイナスでは資産が減る

- 過去の平均配当利回り

- 利回りが大きいほど資産が増える

- リーマンショック時のドローダウン

- 市場の暴落に強いか、弱いかの判断になる

- 連続増配年数

- 増配は、利益を増やしてきた実績の証

株式購入のタイミング

株式購入のタイミングは「定期積立」か「株価が安くなったときに、まとめて購入」。

定期積立

- メリット:株価の高低に関わらず積み立てることで価格を平準化できる

- デメリット:上昇相場では、定期積立よりも、まとまったお金で多く買った方がリターンが大きくなる

株価が安くなったときに、まとめて購入

- メリット:株価が上昇したときにリターンが大きくなる

- デメリット:どこが株価の底かは、あとにならないと分からない。安いとおもって購入したら高値だった。ということがあり得る。

一つの基準として「VIX指数が最低でも20以上になったときに購入を検討する」という方法を著者は紹介しています。

VIX指数(Volatility Index)とは、恐怖指数とも呼ばれます。シカゴオプション取引所がS&P500のオプション取引の値動きを元に算出・公表している指数です。

簡単に言うと「VIX指数が高いほど、投資家が市場の先行きに対して不安を感じている」と考えて大丈夫です。

VIX指数は、https://jp.tradingview.com/symbols/CBOE-VIX/ でチェックできます!

資産形成は目的ではなく手段

資産形成(お金)は、目的ではなく手段です。それ以上でも以下でもありません。結局は自分が何をしたくて、何のためにお金を貯めているのか。どの時点でFIREしたいのか。自分自身を突き詰めていき、行動してみましょう。

自由に生きるための一つの手段として資産形成があります。

まとめ

穂高唯希(ほたかゆいき)さんの書いた書籍「本気でfireをめざす人のための資産形成入門」を紹介しました。

ブログ「三菱サラリーマンが株式投資でセミリアいや目指してみた」を運用しています。

ぜひ、気になりましたらそちらもチェックしてみてください!

今日もいい日になりますよう。