この記事では、ETFを用いた投資手法について紹介いたします。

参考にした著作は以下になります。

また上記の本では主に機関投資家が用いるETFを活用した投資手法について書かれていますが、ここでは個人投資家が応用できるそうなものを紹介いたします。

ETFとは何か?

ETF(Exchange Traded Fund)とは、その名の通り、証券取引所(Exchange)で取引(Traded)される投資信託(Fund)のことです。

それではそもそも投資信託とは何でしょうか?

投資信託とは何か?

投資信託とは、金融商品です。

もちろん、金融商品なので、元本が保証されていません。

ではどのような特性をもつ金融商品かというと、

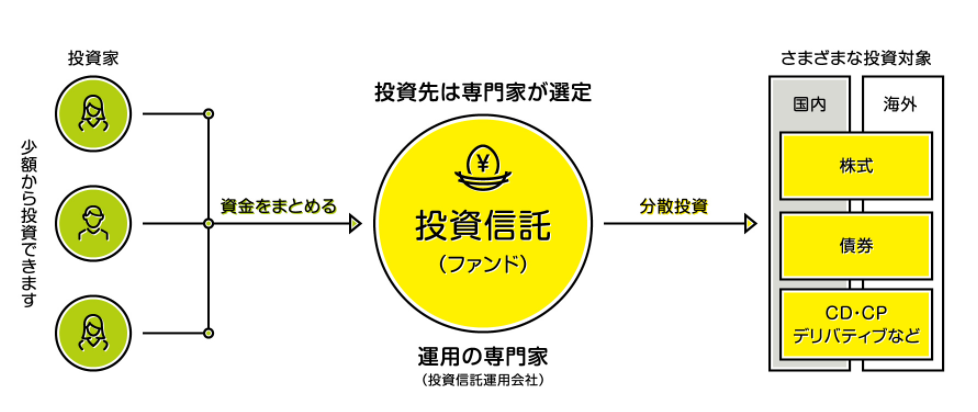

「投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品」

一般財団法人「投資信託協会」HPより引用

図に表すとこのようになります。

投資家からお金を募って、そのお金を持って専門家が様々な投資対象に投資して運用するわけですね。

投資会社からすれば、「お前らの金をプロが運用してやってんだから、その分の手数料を払わんかい」となるわけですね。

この手数料として発生するのが、いわゆる「信託報酬」になります。

まぁコストなんで、信託報酬は安いほうがいいですよね。

この投資信託を株のように市場に上場して手軽に取引できるようにしたのが、ETF(上場投資信託)です。

ETFには主に以下のような利点があります。

- 低コスト

- 分散投資

- 流動性

まず、低コストは、指数連動型インデックスファンドの特徴です。

指数連動型インデックスファンドというのは、先ほど述べたS&P 500や、またはNASDAQ100などの指数に連動することも目的として運用されているETFのことです。この指数に連動するように運用することをパッシブ運用とも呼びます。

また、ETFはその名の通り取引所(Exchange)に上場しているため、取引の成立のしやすさ、(流動性)も大きなメリットとなります。

売りたいときにすぐ売れて、買いたいときにすぐ買えるということですね。

加えて、ETFというのは一つのETFに様々な金融商品が組み込まれているため、銘柄選びの手間をかけずに分散投資をすることができます。

ETFを活用した投資手法

さて、ETFを活用した投資手法について、分かりやすくするために、「短期」か「長期」か、そして「単一のETFを用いるのか」あるいは「複数のETFでポートフォリオを組むのか」この4つを区別します。

4つのカテゴリーに分けて、ETFの投資運用を紹介いたします。

| ETFを用いた主な投資手法 | 短期 | 長期 |

| 単一ETF | 市場タイミング | コア投資 |

| ETFポートフォリオ | 短期的な資産配分 | 基本ポートフォリオ |

市場タイミング

ETFはその流動性から、市場のタイミングを見計らって売買することも可能です。

例えば、ある単一のセクターが過去に上昇しており、これから上昇する見込みがあると判断すれば、そのセクターを扱っているETFに投資して、利益を狙うという戦略を立てることもできます。

また、ETFの種類は豊富なため、セクター別でなくても、地域別、資産クラス別、などピンポイントに投資が可能です。

例えば、先日バージンギャラクティックの創業者とジェフベゾスが相次いで民間での宇宙飛行を成功させましたが、宇宙セクターがこれから来る、と思えば宇宙株ETFに投資することも可能です。

モーメンタム戦略

また、ヘッジファンド等で利用されているモーメンタム戦略にも、ETFを利用することができます。

モーメンタム戦略とは……資産を「株」「米国長期金利」「金」「キャッシュ」などに大別し、その都度「勢いのある」資産に投資するというシンプルな手法です。資産はその特性から、勢いのある局面が様々に異なります。

モーメンタム戦略とは1)トレンドフォロー型 と 2)リバーサル型 の二つに大別され、1)は過去上昇した市場がその後も上昇するという順張り戦略、2)は過去上昇した市場がその後下落するという逆張り戦略です。

株式市場や債券市場では、こうしたモーメンタム戦略の有用性が過去多く検証されています。

流動性が高く機動的な売買が可能、かつ株式とは別の特性をもつ、不動産や金などのETFを用いることで、こうしたモーメンタム戦略の実行も可能になります。

コア投資

ETFはそれ自体で分散がなされているため、長期にわたる投資のコアとして積み立てることも可能です。

最近はロボ・アドバイザーがリスク許容度に対し、最適なETFポートフォリオを構築するサービス等も行っていますね。(ウェルスナビ等)

ETFポートフォリオの構築手法はいくつかありますが、ライフサイクル理論によると若い世代は退職までの投資期間が長く、一般に株式重視の高リスク運用を行うのが望ましいとされています。

そして、年齢を重ねるとともに低リスク運用に移行するのが望ましいです。

短期的な資産配分

複数のETFを短期的な資産配分の調整のために使うこともできます。

例えば、時価の変動により、自分のポートフォリオをリバランスしたいと思った場合に、複数のETFを使うことによって、調整を図るといった使い方ができます。

また、資産配分の変更や投資対象の追加などのために、既存配分への補完としてETFを活用することもできます。

基本ポートフォリオ

複数のETFを長期で積み立てることによって、ポートフォリオを作るという使い方ももちろんできます。

現代投資理論(MPT:Modrn Portfolio Theory)というものによると、リターンを向上させるためには、相関の低い投資対象にできる限り分散させることが望ましいです。

ETFはその対象が株価指数、コモディティ、金、と様々ですから、組み合わせてポートフォリオを組むことも可能です。

コア・サテライト戦略

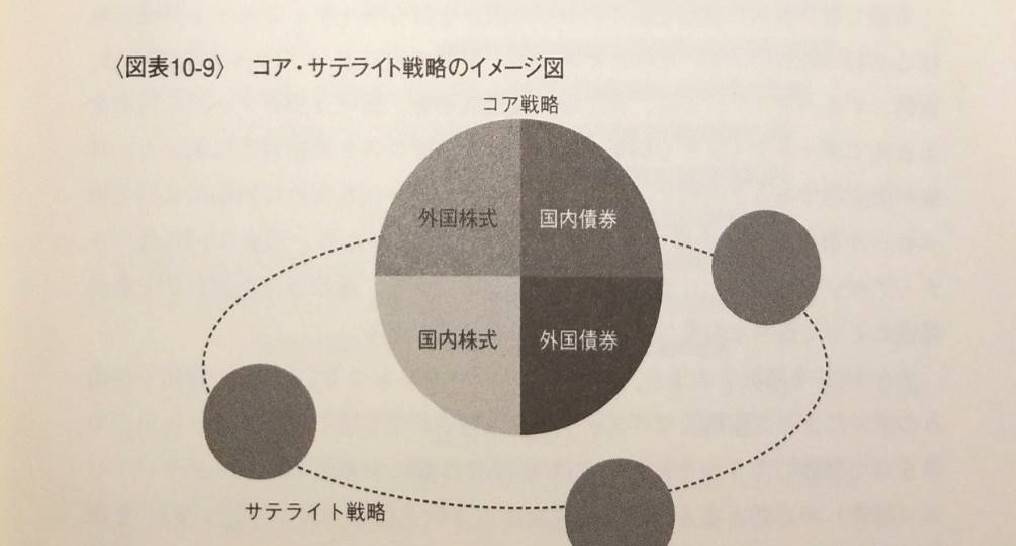

コアとなるポートフォリオを軸として、サブ戦略を追加する、コア・サテライト戦略という投資方法があります。

コア・サテライト戦略において、コア・ポートフォリオはその資産運用の核となる部分であり、長期の基本ポートフォリオを構築します。

そして、この基本ポートフォリオのリターンを向上させるために、上記イメージ図で示したようにコア・ポートフォリオ以外の資産クラスや戦略を一部導入することをサテライト戦略と呼びます。

サテライト戦略には、コア部分を長期にわたって補強する方法と市場環境に合わせて短期的な投資をする方法があります。(例えばテーマ型ETFや、ある特別の国、セクターのETFを活用する)

まとめ

ETFは「上場している投資信託」のため、株式と投資信託両方の特性を併せ持ちます。

株式的な特性として、株式市場において日々値動きし、通常の株式と同じように売買できます。

このため、自分がいくらで買うか、いくらで売るかが明確にわかり、投資家自身で取引価格を決定できます。

しかし、非上場の投資信託では売買注文を出す時点で取引がいくらで成立するかは不明です。

こうしたETFの流動性がETFを利用した戦略に様々な奥行きを与えているわけですね。

それでは、今日もいい日になりますよう。

コメント