「最近投資って流行っているよな……若くてもやっといたほうがいいのかな……」

「会社員生活にもようやく慣れてきた。資産運用を初めて見たいんだけど、何から手を付ければいいのだろう……?」

この記事はそんな悩みを抱えた投資初心者に向けて書いています。

資産運用を始めるのは早ければ早いほどいい。去年の4月、新卒1年目の僕は通勤電車の中、ケータイの電卓で数字をはじいてそう結論を出しました。(詳しくはこちら)

それから様々な失敗を経験し、今新卒の4月に現在持っている知識があれば……と後悔しています。

もし現在投資に興味があるけれど、何を買ってよいのかわからない……そうした悩みを抱えているならば一読の価値はあると思います。

ここに書いてあることは、僕が1000万円を貯めるまで通った回り道の結果でもあります。僕を踏み台にして、最速で資産を築いてください‼

特に買いたい株がなければ米国のETF(上場投資信託)にすべし!

( ,,`・ω・´)ンンン?ETF? 上場投資信託? ゴンちゃんは文章にわからない単語が2単語以上あると頭が回らなくなってしまうゴン~~

今から解説するから落ち着くジェイ!

まずは、なぜ米国に投資するべきなのか?

答えは簡単で、世界の中で米国の株価は右肩上がりを続けており、これからもその傾向は継続されるであろうと考えられているからです。

米国株式は右肩上がり

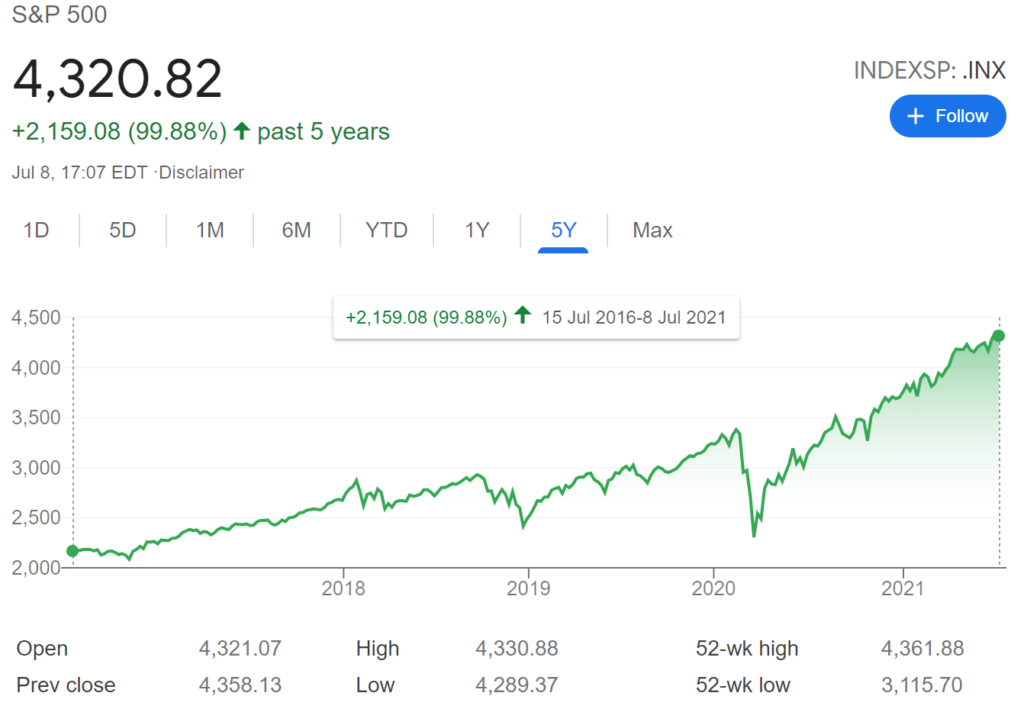

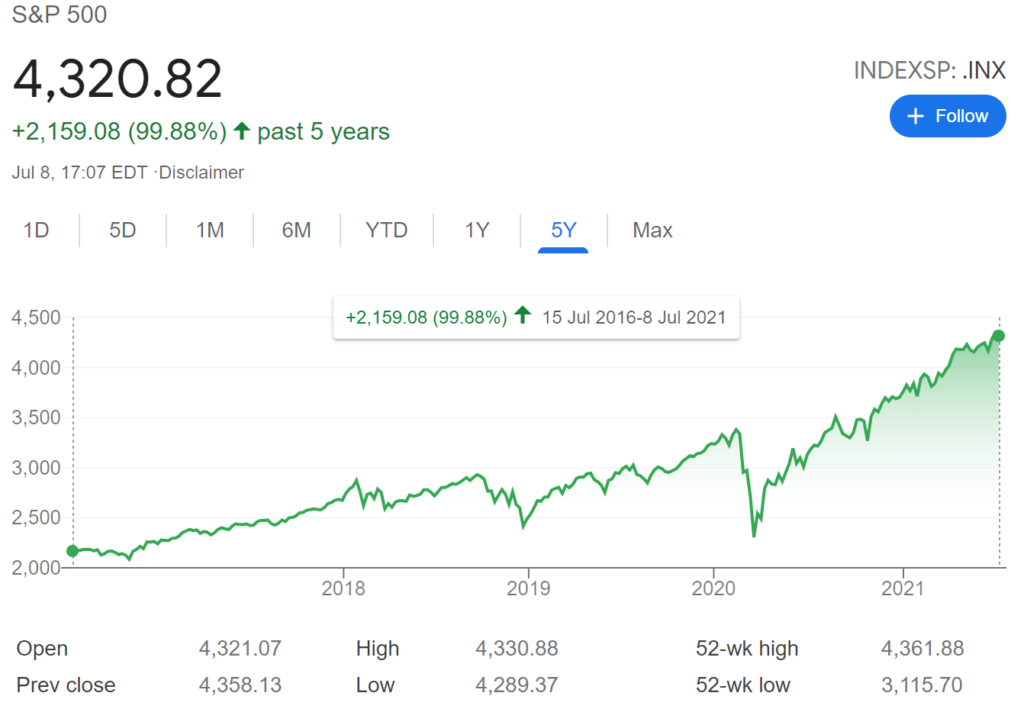

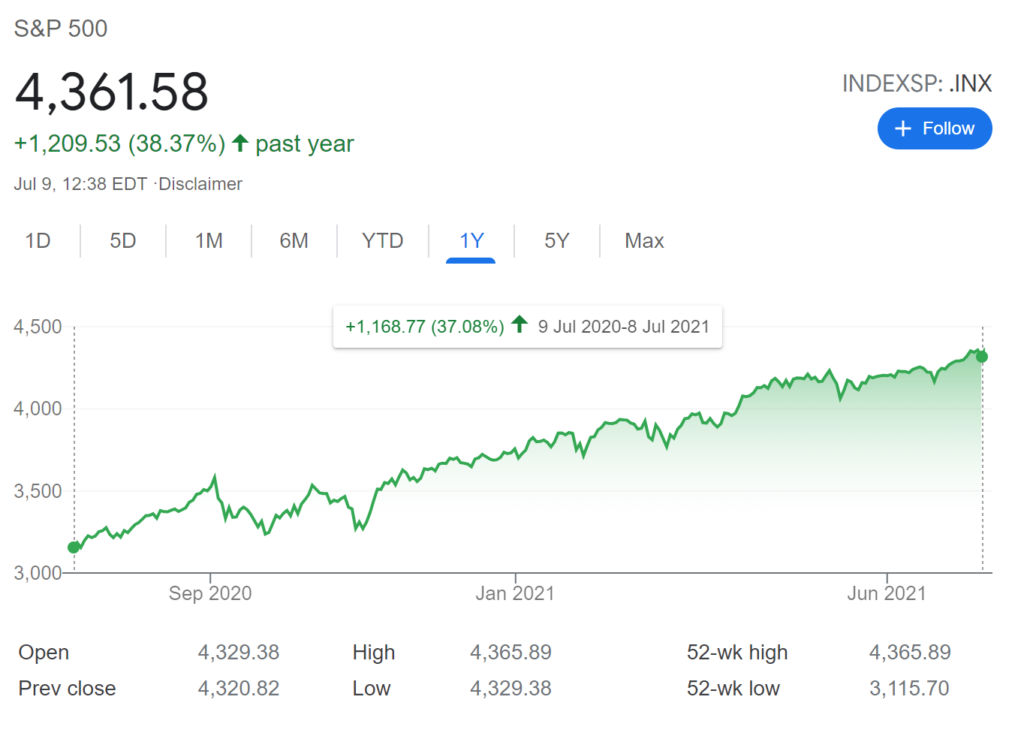

まずは以下をご覧ください。以下はS&P500指数です。(指数=「モノの変動を表す数字」の意味)

S&P500種指数……株価指数のひとつ。S&P ダウ・ジョーンズ・インデックス・エル・エル・シーによって算出される、時価総額(=会社の価値)をベースにした指数です。ニューヨーク市場の時価総額の約75%をカバーしていて、市場全体の動きを表す指標として機関投資家などに広く利用されています。

SMBC日興証券HP

米国の株式市場は、右肩上がりの成長を実現しています。だから、基本的には「米国のインデックスファンドに投資(=米国株式市場に分散投資)しておけばええやん」が多くの資産運用のプロの結論です。(投資の名著、『ウォール街のランダム・ウォーカー』や『敗者のゲーム』に詳しいです)

ひろゆきさんとか中田のあっちゃんとかが「米国のインデックスファンドだけ投資しとけば?」とか言う理由はここにあったゴンなぁ~

一方、なぜ日本ではそのようなこと(日経平均のインデックスファンドに投資しとけばええやん)というような声が聞こえてこないかというと、やはりバブルの爪痕でしょうね。

日経が右肩上がりになるのはここ数年の出来事です。(主に2013年のアベノミクス以降)

実は、日本の株価というのはかの有名なバブル崩壊から始まり、ITバブル崩壊やリーマンショックなど、憂き目の連続で、そのため日本には個人投資家が米国と比べ少ない上、株式投資に過剰な恐怖心を持っているのだとか。

確かに私の親世代って、「株式投資」と聞くと眉に唾を付ける人が多い印象があります。間違いなくバブルの影響ですね。

ETFとは何か?

ETF(Exchange Traded Fund)とは、その名の通り、証券取引所(Exchange)で取引(Traded)される投資信託(Fund)のことです。

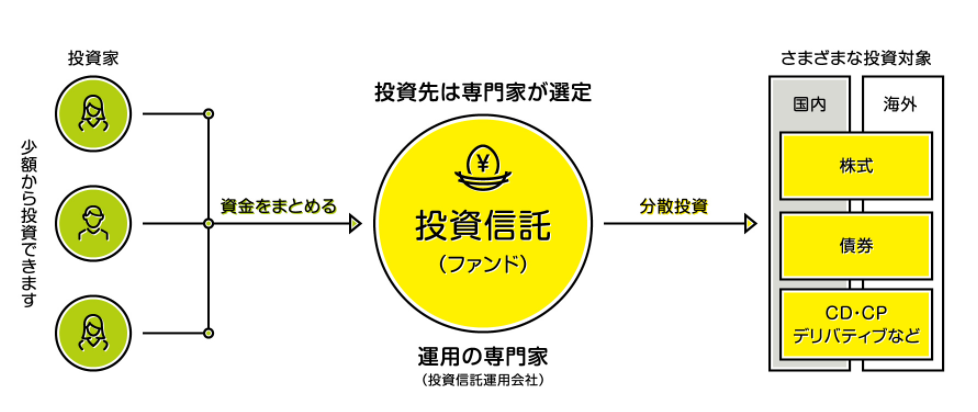

それではそもそも投資信託とは何でしょうか?

投資信託とは何か?

投資信託とは、金融商品です。

もちろん、金融商品なので、元本が保証されていません。

ではどのような特性をもつ金融商品かというと、

「投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品」

一般財団法人「投資信託協会」HPより引用

図に表すとこのようになります。

投資家からお金を募って、そのお金を持って専門家が様々な投資対象に投資して運用するわけですね。

投資会社からすれば、「お前らの金をプロが運用してやってんだから、その分の手数料を払わんかい」となるわけですね。

この手数料として発生するのが、いわゆる「信託報酬」になります。

まぁコストなんで、信託報酬は安いほうがいいですよね。

この信託報酬の話はあとでも出るジェイ!

この投資信託を株のように市場に上場して手軽に取引できるようにしたのが、ETF(上場投資信託)です。

ETFには主に以下のような利点があります。

- 低コスト

- 分散投資

- 流動性

まず、低コストや分散投資と言った点は、指数連動型インデックスファンドの特徴です。

指数連動型インデックスファンドというのは、先ほど述べたS&P 500や、またはNASDAQ100などの指数に連動することも目的として運用されているETFのことです。この指数に連動するように運用することをパッシブ運用とも呼びます。

また、ETFはその名の通り取引所(Exchange)に上場しているため、取引の成立のしやすさ、(流動性)も大きなメリットとなります。

売りたいときにすぐ売れて、買いたいときにすぐ買えるということですね。

また、分散投資というのは、当然ですがリスク軽減につながります。

例えば、持っている株の会社が倒産した場合、株は紙くずになります。ですがETFの場合、数十〜数百の会社に分散投資しているため、その内1つの会社が倒産しても、大きな損益を被るリスクが減ります。

ETFには「日本株への分散投資」「米国株への分散投資」「全世界企業への分散投資」など様々な種類があります。

ETFは、分散投資して運用している企業があるため、運用代(手数料)があります。運用成績が良く(右肩上がり)、手数料が少ないETFを選びましょう。

まずは証券口座を開設しよう

まずは証券口座を解説しましょう。手数料の安いところがいいです。以下ならどれでもいいです。

・SBI証券 ・楽天証券 ・マネックス証券

では、どれを買うべきなのか

ここからは実際に私が買っている銘柄をランキング形式で紹介していきます。

私自身は「若いからリスクをとれる」+「稼ぎがある程度ある」+「ある程度リスクを負ってでもリターンを得たい」という理由からある程度リスク許容度を高く見積もっています。

一つでも参考になることがあれば幸いです。

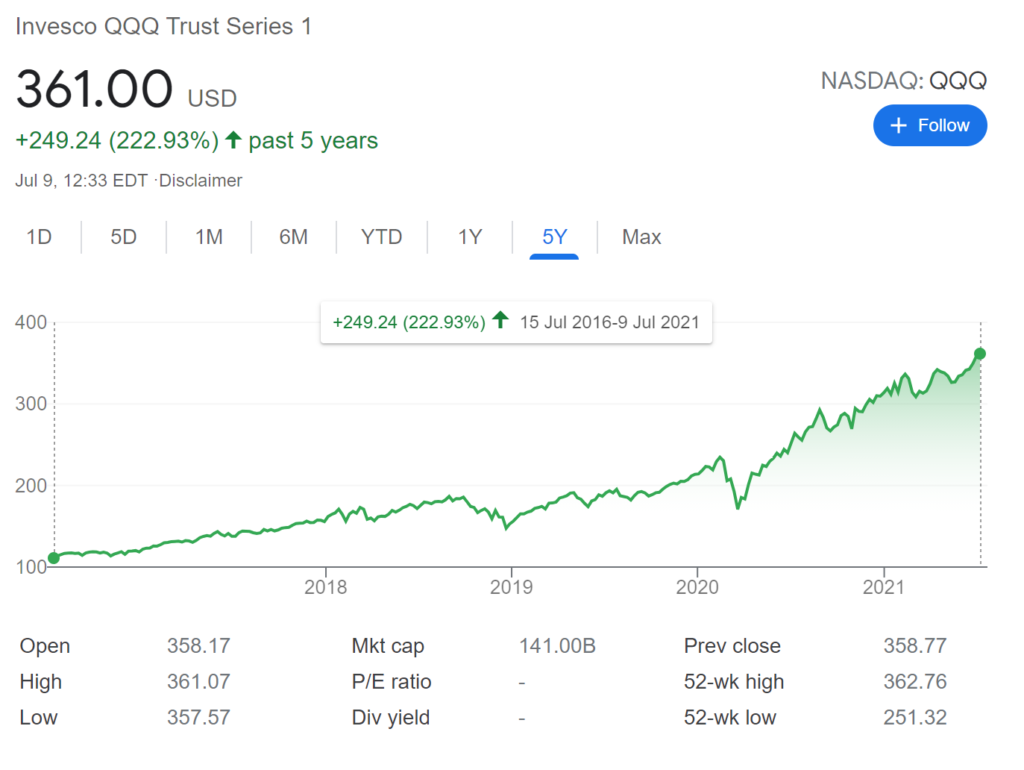

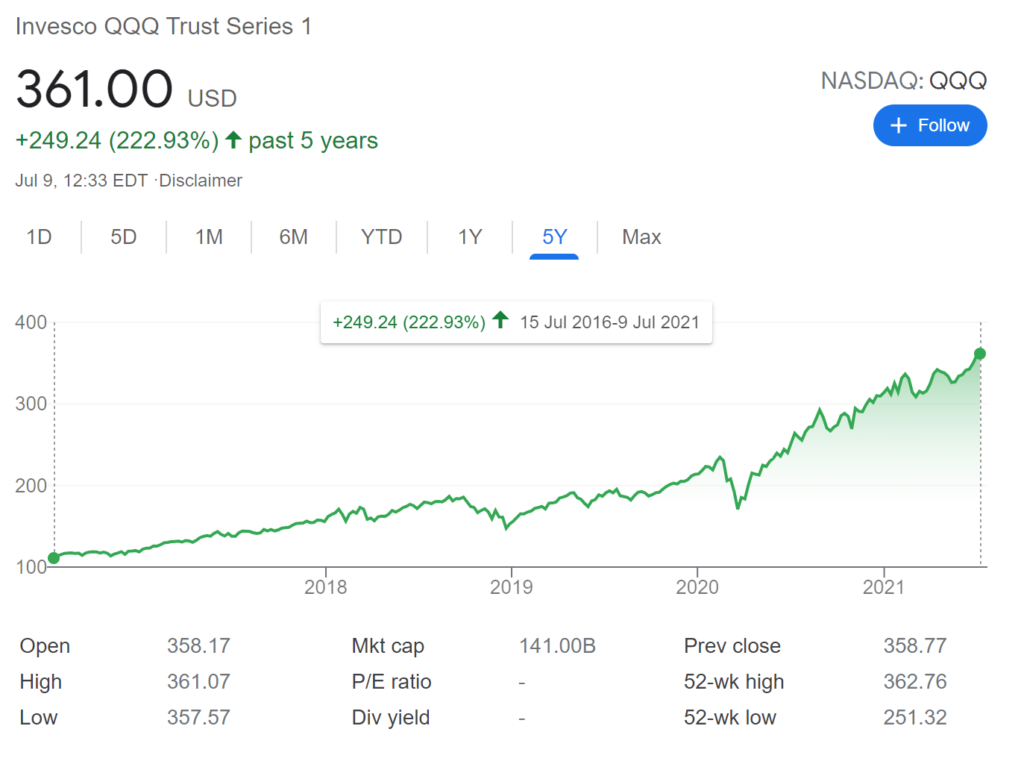

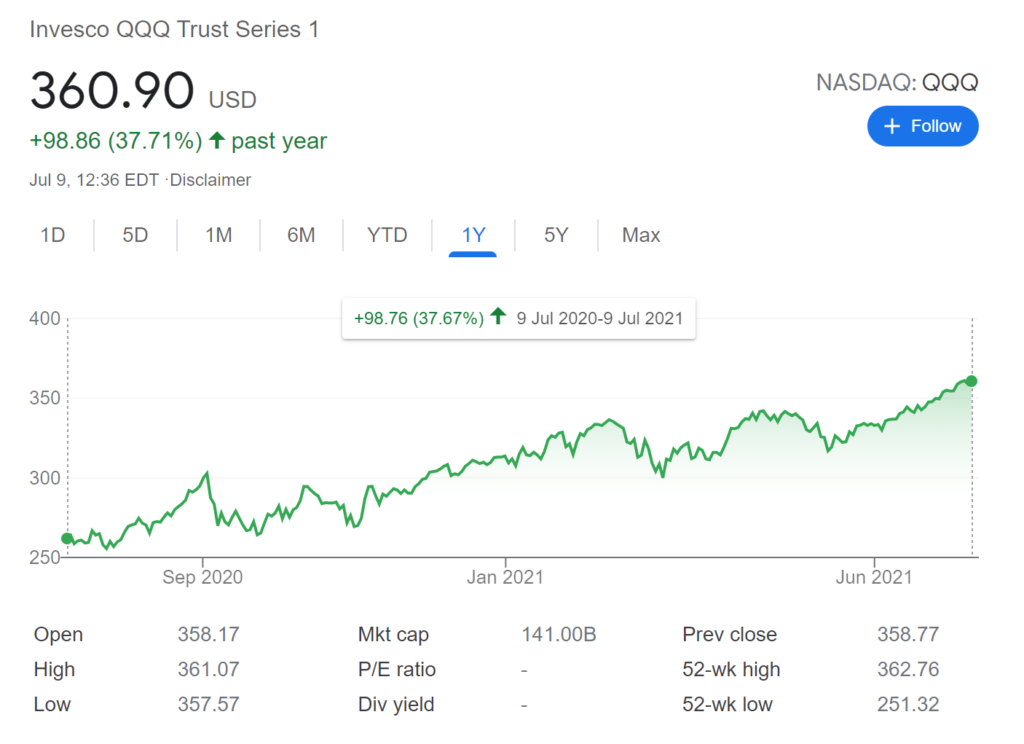

No.1 QQQ

QQQ(インベスコQQQトラスト・シリーズ1 ETF)のこと。NASDAQ100指数への連動を目指すETFになります。NASDAQ100指数は、アメリカの株式市場「ナスダック」(アップルやグーグルなどハイテク企業が多い)に上場している会社の中で、主要な約100銘柄で構成されます。構成銘柄は以下の通りです。

今を時めく、煌めく企業たちが燦然とランクインしてますね。

このハイテク企業に投資できるのと同時に、信託報酬(手数料)の安さも魅力です。(0.2%!)

残念ながら現在日本から買えるNASDAQ100に連動するETFではこれより手数料が安いものがありません。

基本的にはQQQは右肩上がりの推移をしています。なんと過去5年では3.2倍!(+222%!!!)

私は今後も5年はGAFAMの天下は続くと考えているので月に30万ずつQQQを積み立てています。

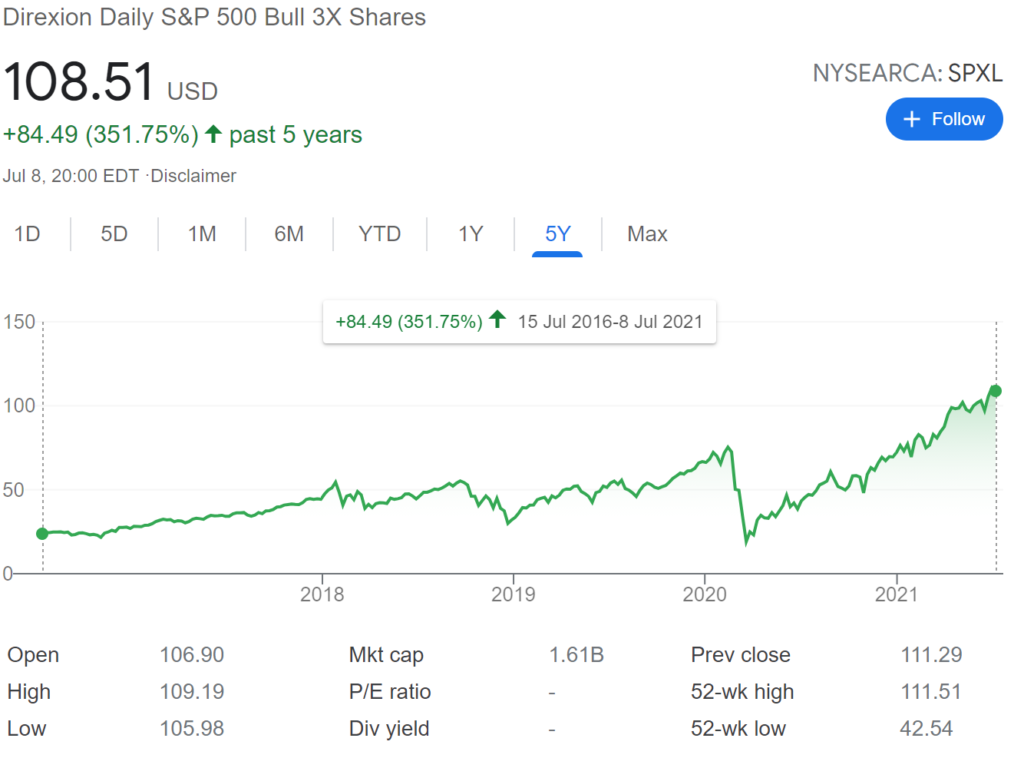

No.2 SPXL

SPXLについて説明するためには、S&P 500 について説明しなければなりません。

すでに前述した通りですが、S&P500は米国の大型500株の集合体です。AmazonやMicrosoft、apple、ボーイング、ジョンソンエンドジョンソン、ファイザー、などなど米国を代表する銘柄が組み込まれた、最も有名な米国株ETFの1つです。

S&P500にレバレッジ3倍をしたものが【SPXL】ということになります。

経費率(手数料)は0.96%と少々高めですが、それはレバレッジがかかっているからです。

簡単に言うと、SPXLという金融商品はS&P500の3倍の値動きをします。つまり、S&P500が上がったらその3倍上がり、下がったらその3倍下がります。

それでは過去5年のチャートを見てみましょう。

過去5年ではS&P 500 が約2倍(+99%増)なのに対し、SPXLは約4.5倍(+351%増)になっていますね。

但し、2020年コロナショック前後のSPXLの株価を見ますと、2020/2/19で$75.83、2020/3/23で$17.55と、1か月で77%の下落という惨状です。

ちなみに同期間のS&P 500の下落は34%です。

付け加えると、このようなレバレッジ型ETFの値上がりには指数の上昇が絶対条件です。右肩上がりではなく横ばいの動きをチャートがしていると、逆の複利効果で、資産価値は下がってしまいます。

下落局面では、1ヶ月で77%下落のような、惨状になってしまうことも頭にとどめておくべきだと思います。

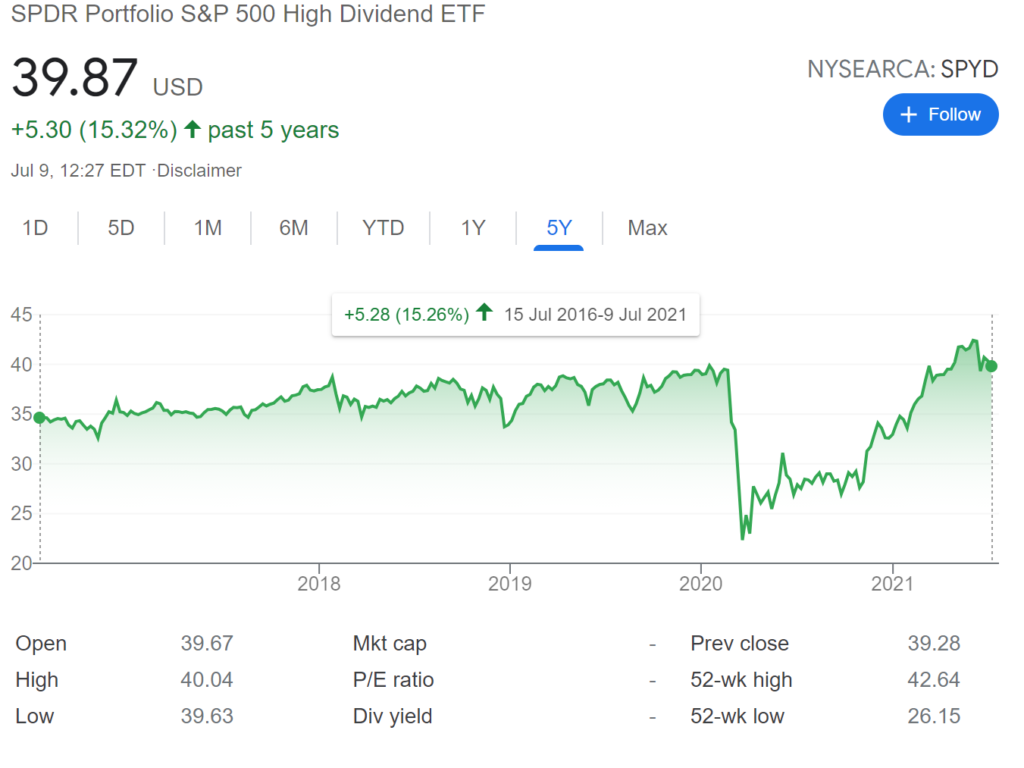

No.3 SPYD

米国S&P500指数構成銘柄のうち、高配当利回り上位80銘柄に投資する上場投資信託(ETF)。

日本人FIREの先駆者、穂高さんも推奨していた高配当ETFになります。

✔保有コストは0.07%!

10万買っても年間のコストは70円です。1日当たり0.19円ですね。保有コストが安い。このコストで運用してくれるなんてすごすぎます。

✔配当利回りは約4.5%

配当利回りが約4.5%もあります。これは順調に成長しているETF、株としてはかなり高い水準にあります。

もちろん、配当利回りがそれ以上の日本株はありますが、例えば6%以上の配当利回りを出している日本株は、何かを売ってその分特別利益が出ているとか(例えば本社のビルを売ったとか)買収を仕掛けられていて、自社から金をなくしたいから配当を高くしているとか、訳ありのモノが多いです。

また、S&P 500 と比較して、過去5年のチャートも見てみましょう。

流石に直近5年ではS&P 500 には劣後するようですが、それでも高配当でありながら、コロナショック以後はしっかりと回復をしています。

かつこれだけの配当利回りが出ているという非常に魅力的なETFです。

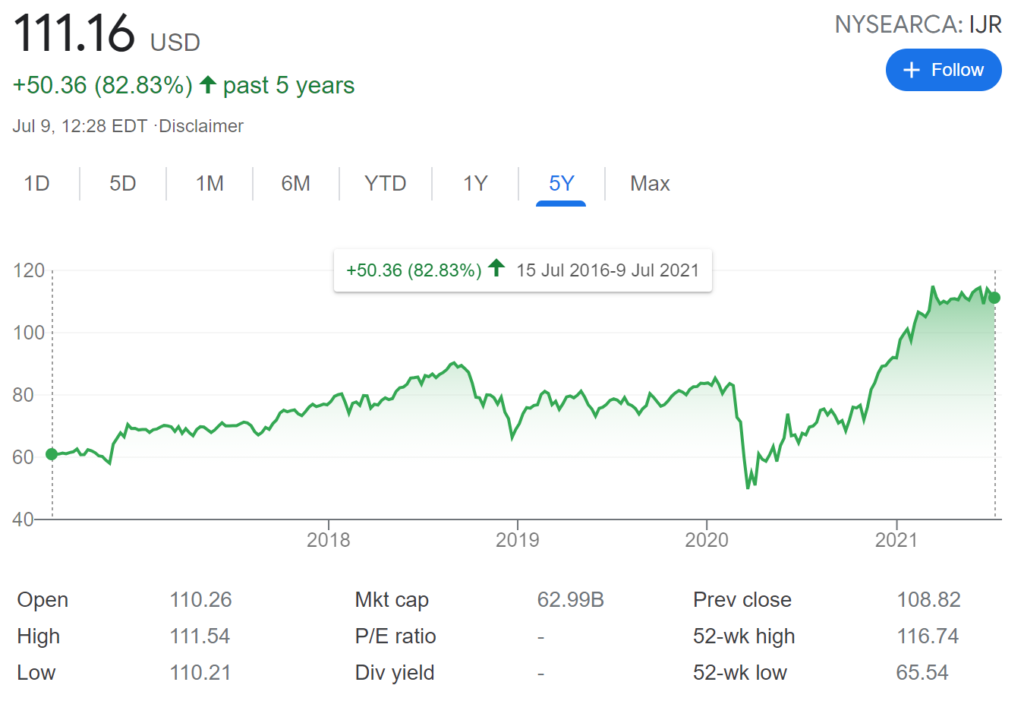

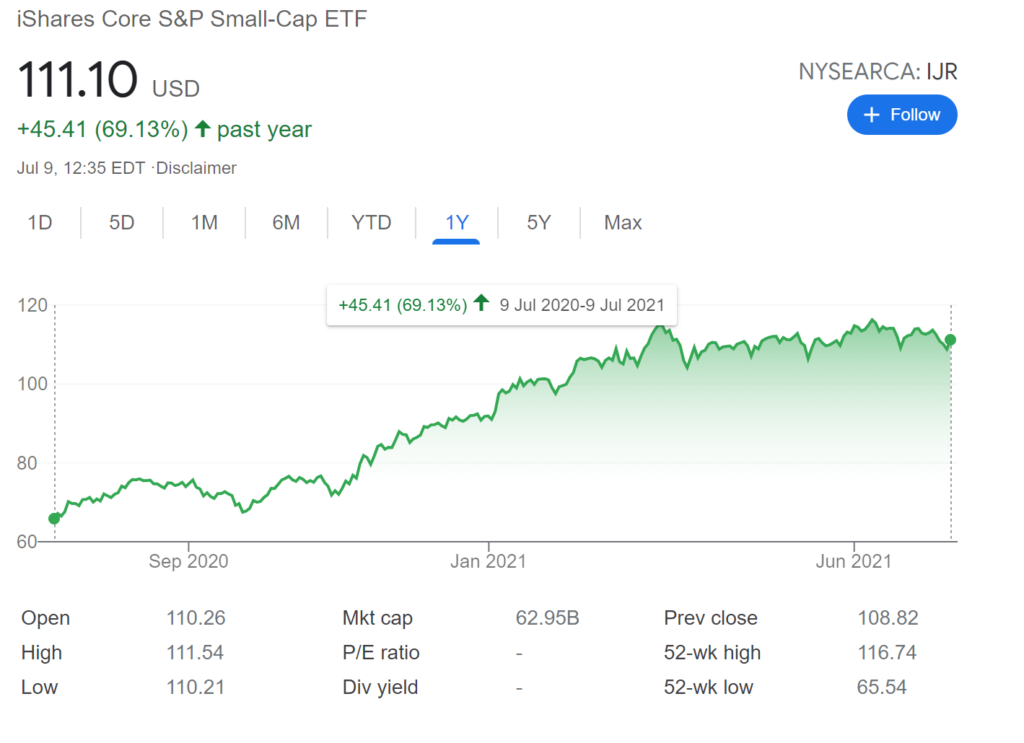

No.4 IJR

これはあまり有名ではないかもしれませんが、米国の小型株ETFになります。

正式名称は、iシェアーズ・コア S&P 小型株 ETF【IJR】 です。

構成銘柄はどのようなものがあるでしょうか。

聞いたことのない会社がほとんどだと思います。

これらの企業は現在、比較的小規模ですが、将来的には大きく成長する可能性があります。

小型株のうちに投資することで、最終的に中型株または大型株になった場合、非常に大きなリターンにつながる可能性があるのです。

それではチャートを見てみましょう。

直近5年のチャート比較

直近5年はS&P 500 やQQQにやや劣後していますね。しかし+82%と優秀な成績です。直近1年はどうでしょうか。

直近1年のチャート比較

なんとS&P 500 とQQQを凌駕しています! コロナ後の回復相場ということもあるでしょうが、S&P 500 とQQQを凌駕するのは興味深いです。

まとめ

今回は実際に私が買っている、ポートフォリオに組み込んでいる米国株ETFを紹介しました。

もし私が新卒の時の自分に何か伝えられるなら、上記のファンドの早く積み立てを1日でも早く開始しろ、と言います。笑笑

もし、コロナ禍でも「長期・分散・積み立て」を続けていたならば、どれほどの利益を得られたことか……

本当に、資産運用は1日でも早く始めたほうがいいと思います。(詳しくはこちら)

Today is the youngest day in your life!!🦁

少しでも参考になれば幸いです。

今日もいい日になりますよう。

コメント